tgoop.com/t_analytics_official/1579

Last Update:

Кредитные риски эмитентов облигаций: факторы и рекомендации

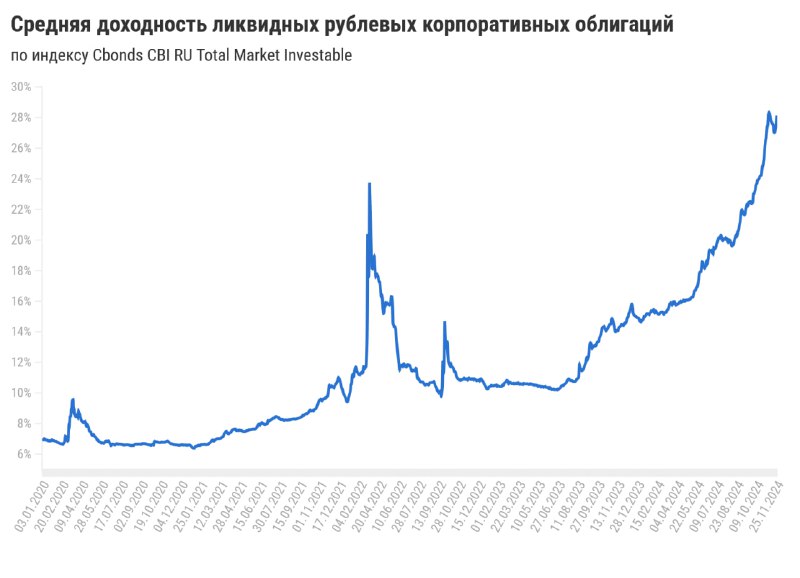

Мы проанализировали 50 крупнейших позиций в портфелях наших клиентов в облигациях и выделили тех эмитентов, которые сильнее прочих страдают от жесткой риторики ЦБ и высоких процентных ставок.

❕Сразу обозначим, мы отметили эмитентов, которые, на наш взгляд, несут риски выше других в текущих условиях, но это не значит, что мы ждем непосредственно возникновения проблем с обслуживанием долга на горизонте 12 месяцев. Исходя из этого, если на долю такого эмитента приходится более 10% активов отдельного класса, часть позиции целесообразно будет несколько сократить.

Какие компании имеют повышенный риск?

М.Видео

Среди негативных тенденций для компании — усиление конкуренции со стороны маркетплейсов, которые в силу специфики бизнеса могут быть более гибкими в вопросах ценообразования.

Брусника. Строительство и девелопмент.

В последние годы ключевым драйвером роста рынка недвижимости выступала программа безадресной льготной ипотеки, которая была отменена. Поэтому сейчас рынок находится в процессе охлаждения, что видно по значительному замедлению темпов роста количества действующих ДДУ на покупку жилья.

Славнефть

У бизнеса крайне низкий уровень раскрытия информации. Компания не выпускала консолидированную отчетность за 2022 год, что не позволяет адекватно оценить динамику финансового состояния. Также отсутствует полная отчетность за 2023 год: она раскрыта лишь в ограниченном виде, что не позволяет произвести адекватную оценку группы.

Учитывая текущую риторику ЦБ, мы не рекомендуем наращивать позицию в бумагах указанных эмитентов, ведь они могут придать избыточную волатильность портфелю.

Подробнее разобрали в обзоре.

О том, к каким активам стоит присмотреться рассказали в нашей новой стратегии на 2025 год.

Сергей Колбанов, аналитик долговых рынков Т-Инвестиций

#россия #облигации #идея