#БанкРоссии #ставка #инфляция #кредит

Ставки перед ставкой ...

Денежный рынок в декабре – это дикая смесь из разных процессов, бюджетных и структурных перекосов, неопределенности по ставкам, устойчивых факторов здесь мало, поэтому ценообразование «кривое» и подчинено перекосам в моменте.

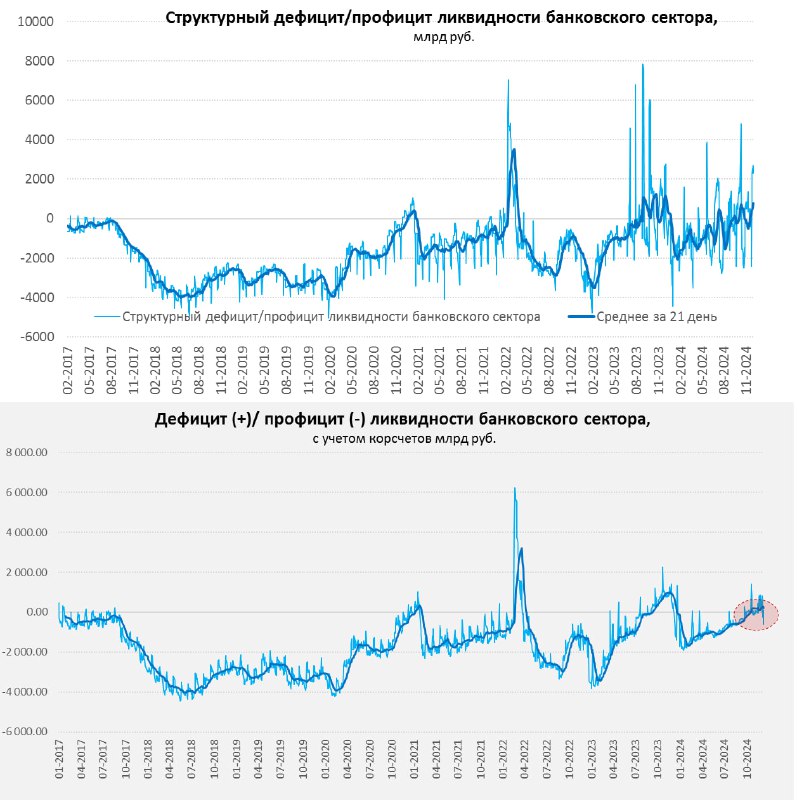

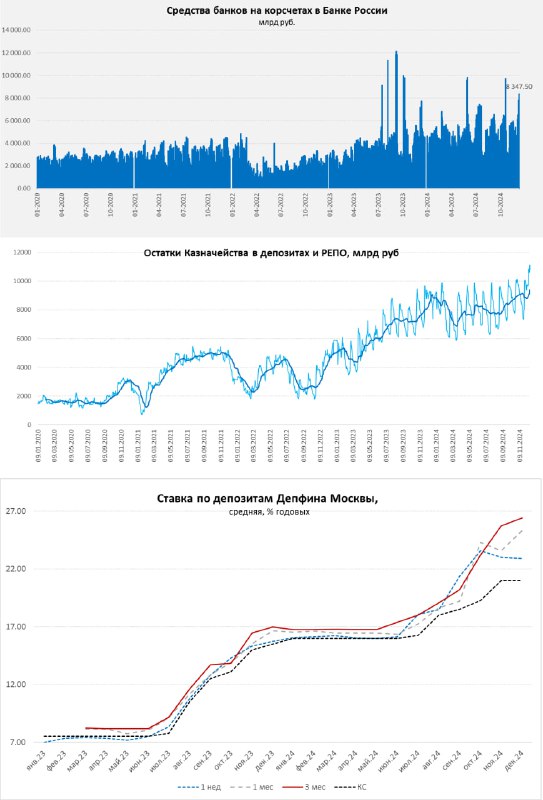

Банки агрессивно «переусредняются» перед повышением ставки и сложили на корсчета в ЦБ уже ₽8.4 трлн при необходимым ₽5 трлн. Это привело к резкому росту ставок овернайт до 22%+. А также к структурному дефициту ликвидности на ₽2.7 трлн (банки взяли деньги у ЦБ и сложили на корсчета в ЦБ), но как такового дефицита с поправкой на корсчета нет, наоборот профицит в моменте ₽0.6 трлн. В декабре традиционно ₽0.4-0.6 уходит в «кэш» из-за больших выплат з/п (пенсий и т.п.), что несколько ухудшит ситуацию с ликвидностью (в январе все возвращается) – еще один фактор перекосов, но будут и притоки от Минфина.

Но он уже отчасти здесь: в основном профицит образовался за счет того, что Минфин, несмотря на то, что занял/забрал ₽2 трлн, активно тратит в декабре и разместил остатки обратно в систему (>₽11 трлн депозитов и РЕПО), добавив около ~₽1.4 трлн ликвидности с начала месяца, рублей хватает, но часть из них запаркована в ЦБ и ценообразование скорее хаотично.

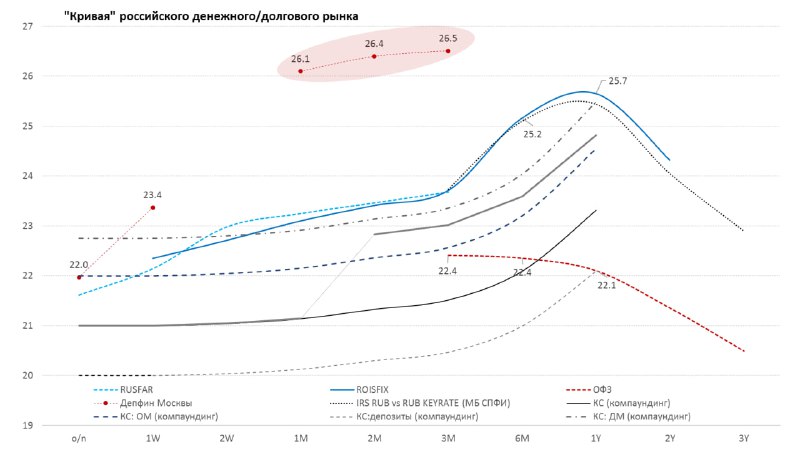

Рынок заложился на повышение ставки до ~23%, но чуть длиннее рубли стоят дорого: Депфин Москвы размещал на 1-3 месяца под 26-26.5% (тот же Минфин последние ₽50 млрд на полгода разместил под RUONIA+3.14%), примерно там же корпоративные депозиты, но там особо предложения нет – все ждут решения по ставке. Правда чуть в норму пришли ставки годовые свопы, которые присели к 25.5% после решения по НКЛ. Какое-то смягчение от НКЛ, видимо, начнет реализовываться уже в следующем году, а в декабре будет хаотично. После решения по ставке ликвидности прибавится, но потом налоги и бюджет ...

P.S.: Текущая ставка 21%, но текущие денежно-кредитные условия скорее соответствуют ~24%. При этих ДКУ в ноябре-декабре случился «перелом», это мы видим и по активной медийной реакции с разных сторон (децибелы зашкаливают), и по фактическому резкому замедлению кредита, и по реакции банков. Уже можно сказать, что «перебор» случился. Но это повлияет на инфляцию и рост уже в 2025 году, а не сейчас.

@truecon

Ставки перед ставкой ...

Денежный рынок в декабре – это дикая смесь из разных процессов, бюджетных и структурных перекосов, неопределенности по ставкам, устойчивых факторов здесь мало, поэтому ценообразование «кривое» и подчинено перекосам в моменте.

Банки агрессивно «переусредняются» перед повышением ставки и сложили на корсчета в ЦБ уже ₽8.4 трлн при необходимым ₽5 трлн. Это привело к резкому росту ставок овернайт до 22%+. А также к структурному дефициту ликвидности на ₽2.7 трлн (банки взяли деньги у ЦБ и сложили на корсчета в ЦБ), но как такового дефицита с поправкой на корсчета нет, наоборот профицит в моменте ₽0.6 трлн. В декабре традиционно ₽0.4-0.6 уходит в «кэш» из-за больших выплат з/п (пенсий и т.п.), что несколько ухудшит ситуацию с ликвидностью (в январе все возвращается) – еще один фактор перекосов, но будут и притоки от Минфина.

Но он уже отчасти здесь: в основном профицит образовался за счет того, что Минфин, несмотря на то, что занял/забрал ₽2 трлн, активно тратит в декабре и разместил остатки обратно в систему (>₽11 трлн депозитов и РЕПО), добавив около ~₽1.4 трлн ликвидности с начала месяца, рублей хватает, но часть из них запаркована в ЦБ и ценообразование скорее хаотично.

Рынок заложился на повышение ставки до ~23%, но чуть длиннее рубли стоят дорого: Депфин Москвы размещал на 1-3 месяца под 26-26.5% (тот же Минфин последние ₽50 млрд на полгода разместил под RUONIA+3.14%), примерно там же корпоративные депозиты, но там особо предложения нет – все ждут решения по ставке. Правда чуть в норму пришли ставки годовые свопы, которые присели к 25.5% после решения по НКЛ. Какое-то смягчение от НКЛ, видимо, начнет реализовываться уже в следующем году, а в декабре будет хаотично. После решения по ставке ликвидности прибавится, но потом налоги и бюджет ...

P.S.: Текущая ставка 21%, но текущие денежно-кредитные условия скорее соответствуют ~24%. При этих ДКУ в ноябре-декабре случился «перелом», это мы видим и по активной медийной реакции с разных сторон (децибелы зашкаливают), и по фактическому резкому замедлению кредита, и по реакции банков. Уже можно сказать, что «перебор» случился. Но это повлияет на инфляцию и рост уже в 2025 году, а не сейчас.

@truecon

tgoop.com/truecon/4164

Create:

Last Update:

Last Update:

#БанкРоссии #ставка #инфляция #кредит

Ставки перед ставкой ...

Денежный рынок в декабре – это дикая смесь из разных процессов, бюджетных и структурных перекосов, неопределенности по ставкам, устойчивых факторов здесь мало, поэтому ценообразование «кривое» и подчинено перекосам в моменте.

Банки агрессивно «переусредняются» перед повышением ставки и сложили на корсчета в ЦБ уже ₽8.4 трлн при необходимым ₽5 трлн. Это привело к резкому росту ставок овернайт до 22%+. А также к структурному дефициту ликвидности на ₽2.7 трлн (банки взяли деньги у ЦБ и сложили на корсчета в ЦБ), но как такового дефицита с поправкой на корсчета нет, наоборот профицит в моменте ₽0.6 трлн. В декабре традиционно ₽0.4-0.6 уходит в «кэш» из-за больших выплат з/п (пенсий и т.п.), что несколько ухудшит ситуацию с ликвидностью (в январе все возвращается) – еще один фактор перекосов, но будут и притоки от Минфина.

Но он уже отчасти здесь: в основном профицит образовался за счет того, что Минфин, несмотря на то, что занял/забрал ₽2 трлн, активно тратит в декабре и разместил остатки обратно в систему (>₽11 трлн депозитов и РЕПО), добавив около ~₽1.4 трлн ликвидности с начала месяца, рублей хватает, но часть из них запаркована в ЦБ и ценообразование скорее хаотично.

Рынок заложился на повышение ставки до ~23%, но чуть длиннее рубли стоят дорого: Депфин Москвы размещал на 1-3 месяца под 26-26.5% (тот же Минфин последние ₽50 млрд на полгода разместил под RUONIA+3.14%), примерно там же корпоративные депозиты, но там особо предложения нет – все ждут решения по ставке. Правда чуть в норму пришли ставки годовые свопы, которые присели к 25.5% после решения по НКЛ. Какое-то смягчение от НКЛ, видимо, начнет реализовываться уже в следующем году, а в декабре будет хаотично. После решения по ставке ликвидности прибавится, но потом налоги и бюджет ...

P.S.: Текущая ставка 21%, но текущие денежно-кредитные условия скорее соответствуют ~24%. При этих ДКУ в ноябре-декабре случился «перелом», это мы видим и по активной медийной реакции с разных сторон (децибелы зашкаливают), и по фактическому резкому замедлению кредита, и по реакции банков. Уже можно сказать, что «перебор» случился. Но это повлияет на инфляцию и рост уже в 2025 году, а не сейчас.

@truecon

Ставки перед ставкой ...

Денежный рынок в декабре – это дикая смесь из разных процессов, бюджетных и структурных перекосов, неопределенности по ставкам, устойчивых факторов здесь мало, поэтому ценообразование «кривое» и подчинено перекосам в моменте.

Банки агрессивно «переусредняются» перед повышением ставки и сложили на корсчета в ЦБ уже ₽8.4 трлн при необходимым ₽5 трлн. Это привело к резкому росту ставок овернайт до 22%+. А также к структурному дефициту ликвидности на ₽2.7 трлн (банки взяли деньги у ЦБ и сложили на корсчета в ЦБ), но как такового дефицита с поправкой на корсчета нет, наоборот профицит в моменте ₽0.6 трлн. В декабре традиционно ₽0.4-0.6 уходит в «кэш» из-за больших выплат з/п (пенсий и т.п.), что несколько ухудшит ситуацию с ликвидностью (в январе все возвращается) – еще один фактор перекосов, но будут и притоки от Минфина.

Но он уже отчасти здесь: в основном профицит образовался за счет того, что Минфин, несмотря на то, что занял/забрал ₽2 трлн, активно тратит в декабре и разместил остатки обратно в систему (>₽11 трлн депозитов и РЕПО), добавив около ~₽1.4 трлн ликвидности с начала месяца, рублей хватает, но часть из них запаркована в ЦБ и ценообразование скорее хаотично.

Рынок заложился на повышение ставки до ~23%, но чуть длиннее рубли стоят дорого: Депфин Москвы размещал на 1-3 месяца под 26-26.5% (тот же Минфин последние ₽50 млрд на полгода разместил под RUONIA+3.14%), примерно там же корпоративные депозиты, но там особо предложения нет – все ждут решения по ставке. Правда чуть в норму пришли ставки годовые свопы, которые присели к 25.5% после решения по НКЛ. Какое-то смягчение от НКЛ, видимо, начнет реализовываться уже в следующем году, а в декабре будет хаотично. После решения по ставке ликвидности прибавится, но потом налоги и бюджет ...

P.S.: Текущая ставка 21%, но текущие денежно-кредитные условия скорее соответствуют ~24%. При этих ДКУ в ноябре-декабре случился «перелом», это мы видим и по активной медийной реакции с разных сторон (децибелы зашкаливают), и по фактическому резкому замедлению кредита, и по реакции банков. Уже можно сказать, что «перебор» случился. Но это повлияет на инфляцию и рост уже в 2025 году, а не сейчас.

@truecon

BY TruEcon

Share with your friend now:

tgoop.com/truecon/4164